公司新闻

发布时间:2024-10-24

发布时间:2024-10-24 点击次数:

点击次数: 时隔三年,11月30日晚,继2017年的大牛市后,比特币终于再创新高。从18500美元飙升至19800美元只用了5个小时,投资者欢呼雀跃。

牛市进行时背后,近期却飞起了多只交易所黑天鹅,BitMEXCTO被捕、Coinbase被要求暂停保证金交易、OKEx一度暂停提币、火币高管被传协助调查、库币交易所被盗……一系列猝不及防的事件,让交易所的竞争开始进入一个新时期,随着走入战略规划的十字路口,传统三大开始“分道扬镳”。

当“欢乐豆”重新变为真金白银的那一刻,顾千岛悬着的心终于放下来了。在比特币19000美元的价位站了两年岗,熬过了数个币圈牛熊,却被交易所“禁止提币”的这一出戏吓得不轻。

“我真没料到这么大一个交易所会禁止提币一个月,最担心的还是提币时发生挤兑。”在向PANews谈起这件事时,顾千岛显得有些心有余悸。

11月26日,OKEx交易所宣布自由提币后,虽然没有出现此前担心的挤兑风险,但顾千岛还是选择第一时间转移了自己的加密资产。按照他的说法,当信任危机出现时,他这种掌握极少信息并且对风险敏感的小韭菜肯定是跑的最快的。

“也许大机构会留在那里,因为他们知道更多内幕,但我赌不起,君子不立危墙之下。”沉默了片刻,顾千岛缓缓说道。虽然不是手握百万千万的巨鲸,但顾千岛们的离开,仍是交易所不可小觑的一股力量。

据北京链安Chainsmap平台数据显示,OKEx交易所11月26日下午四点重新开放提币后的一小时,流入70.41枚比特币,流出量却高达5681.79枚。而这些转出比特币的目标交易所前三位是币安、火币和ZB。

从提币风波酝酿的舆论情绪看,OKEx的代币流失或许不可避免。11月27日上午10点,据CoinHolmes平台数据显示,在提币开放一日不到,有大约价值2.5亿美金的加密资产从OKEx转移至了币安,其中包括超过1.25万枚比特币,2900万枚以太坊和1300万枚USDT。

其实,这场资金的大迁徙并非在OKEx开放提币后才发生的,同属中国“三大”交易所的火币在此之前已经被“殃及池鱼”。由于市场定位与OKEx类似且火币高管仍在国内,又被传出二号人物协助调查的消息,虽然火币回应称公司一切正常,但不少用户因为担心其重蹈覆辙故而选择将加密资产转移。当“三大”中的两者都遭遇信任危机,并且由于语言、KYC等门槛存在,海外交易所也无法轻易进入,一直走国际路线的币安交易所便成了迁徙首选。

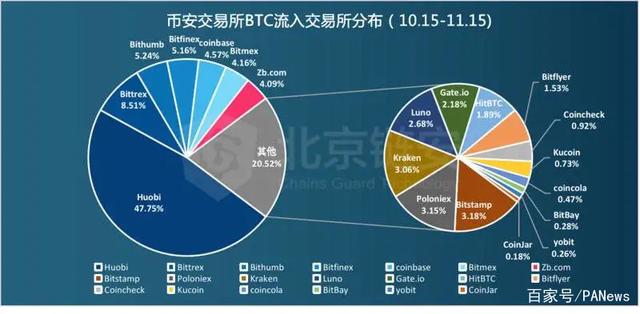

据北京链安Chainsmap平台数据显示,10月15日至11月15日的一个月里,火币交易所流入币安交易所的比特币高达55819.9枚,流入占比高达47.75%,而在一个月前,这个数字仅为18.13%,流入量为19074.39枚。

由于交易所高管遭到监管机构控制而带来用户资金的“监管危机”其实10月初就已经发生过。彼时美国司法部和商品期货交易委员会(CFTC)对加密货币衍生品交易所BitMEX提起诉讼,同时于10月7日逮捕首席技术官SamuelReed,这一变故让平台资金疯狂逃离。

CrystalBlockchain数据表明,在美国CFTC对BitMEX采取行动的48小时内,超过4.5万枚比特币从该交易所中流出。与此同时,流入量最多的目标交易所是币安和Gemini,其次是OKEx和火币。

对于交易所来说的,沉淀资金是命门,也是护城河。冷钱包中拥有庞大资金的交易所更容易应对各类市场危机,也是用户们的信任所在。无论是BitMEX高管被捕或OKEx限制提币都给所有交易者敲响了一个警钟:在监管层面的力量干涉下,资产安全和资金流动性将成为交易所争夺的新制高点。

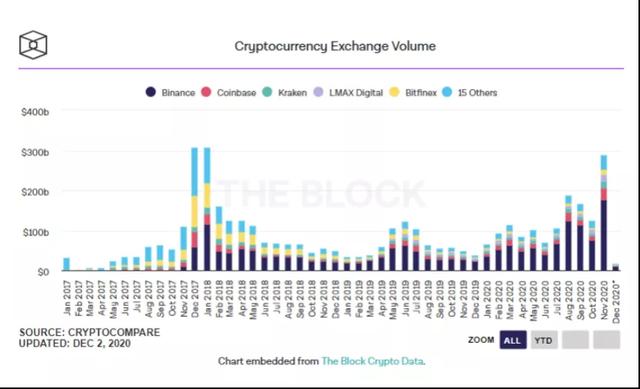

从近期提币危机中的数据看,币安似乎成为了“躺赚用户”的最大赢家。牛市行情之下,据TheBlock统计11月份交易量已经接近历史高位达到2892.5亿美元,在所有交易所中,币安以60.9%的市场份额遥遥领先。

除了对资金安全的隐忧而选择提币离开交易所,今年夏天以来,去中心化金融DeFi的高收益和“乐高式”组合玩法也是促使交易者资金转移的重要原因。在DeFi的场景中,平台币兼具了流动性挖矿、投票、分红等多重权益,而中心化交易所(CEX)的平台币无论是币价或者生态技术大多都未呈现突破,表现平平。

中心化交易所平台币发展停滞并非无迹可寻,事实上除了币安交易所的BNB外,国内前几大交易所的平台币,由于都在2017年9月4日监管后才推出,因此存在一定的先天“基因缺陷”。在“9”之后平台币的发行只能以售卖手续费“点卡”,同时捆绑赠送的模式进行。由于发售过程中分离了“抵扣手续费”这一重要权益,大多数平台币都难以成为用户的“刚需”,在平台币刚推出的时候也反响平平。如何增加平台币的用途,实现生态价值的良性循环成为难题。

“基因完备”的BNB率先破题。今年当DeFi“农耕”浪潮席卷币圈,交易者们纷纷提币挖矿时,币安率先推出币安智能链BSC,且直接将DeFi搬到了交易所中,增加新币挖矿,流动性挖矿等多个玩法。首个挖矿项目BurgerSwap上线%的头矿红利迅速吸引用户,同时短短2天内流动性高达4亿美元,锁仓价值达到820万个BNB。原本高呼“中心化交易所已死”的DeFi矿工们也逃不出真香定律,纷纷抢购BNB挖矿。目前社区公布的BSC生态图中,已经囊括了50个项目。

BNB也给各大交易所起到了示范作用。虽然不是所有交易所都能像币安一样依靠自己的公链系统迅速转战DeFi生态。但跟进策略可以降低用户的认知成本,通过锁仓自身平台币“挖取”新币也成了一个重要获客手段。而截至目前,OKChain、火币公链,以及多个已经发声要做公链的交易所,尚且还没有正式推出的消息。

而在2019年的平台币牛市中,同样也是币安率先推出IEO模式,用户使用平台币BNB即可参与项目认购,首个项目BTT涨幅高达1000%,首批吃螃蟹的用户获利颇丰,而强大的造富效应引来了众多模仿者,也由此开启了平台币的小牛市。

“安全、便捷”这两个因素是此前PANews针对598位交易所投资者调查得出的最关心因素。交易所的核心是服务好用户,而币圈用户的核心诉求则是在安全前提下投资有良好收益。在提币风波中独善其身甚至“躺赢”,在DeFi浪潮中通过创新抢回流量,也让投资者更加认可了的BNB价值,据币安行情数据显示,11月24日BNB价格上涨11%至35.15美元,破年内新高。也就在这天,币安24小时现货交易量突破330亿美元,创下单日交易量历史新高。

虽然同属加密货币行业,但在战略发展上,中国“三大”交易所有着大相径庭的选择。本土化较强的OKEx和火币不约而同选择了向传统资本靠拢,迈出了港股借壳上市的步伐。OKEx借壳前进控股并更名为“欧科云链”,火币则借壳桐城控股并更名为“火币科技”。在OKEx和火币进军港股的另一面,赵长鹏和币安的兴趣则在于收购全球各国的加密初创公司。

“25%利润”是币安用于买买买的剁手经费,币安联合创始人何一表示这一数字是经过严格财务测算与规划得出的。据币安创始人兼CEO赵长鹏披露的数据,币安2019年共进行了9次全资收购,其中包括了期权交易所JEX、DAPP数据平台DappReview、印度交易所WazirX;还投资了包括FTX在内的21家加密行业公司。2020年则收购了加密货币行情网站CoinmarketCap、投资了韩元稳定币公司公司BxB、印尼交易所Tokocrypto等……国际化生态版图不断扩围,辐射更广泛的用户群。

而近期,火币和币安都被传出在洽谈收购韩国Bithumb交易所和日本Bitflyer交易所的消息,以便在韩国特别金融法实行后,在韩国开展虚拟资产业务,今年早前,欧科集团旗下的OKCoinJapan也在今年3月份拿到了日本金融厅颁发的数字货币交易所牌照。似乎也有意加速全球化之路。

三个交易所的发展路径背后,是传统中式思维的资本市场布局和出海战略,与全球化和去中心化加密原生战略两条路。

据SimilarWeb数据显示,5月20日至10月20日的6个月时间中,币安官网的总访问量为3146万,是火币共322万访问量的近10倍,OKEx共601万访问量的超5倍。而从访问用户来看,火币和OKEx仍以中国用户最多,而币安访问排名前五的国家中并没有中国。所以相比而言,OKEx和火币对中国市场的依赖程度更高。

在顾千岛这样的用户眼里,币安似乎正和“国内三大”的头衔渐行渐远,越来越有“时髦的舶来品”内味儿了